Por dentro

Por dentro

Cómo se vive en Sartor la crisis que detonó el fraude en Swell

Cómo se vive en Sartor la crisis que detonó el fraude en Swell

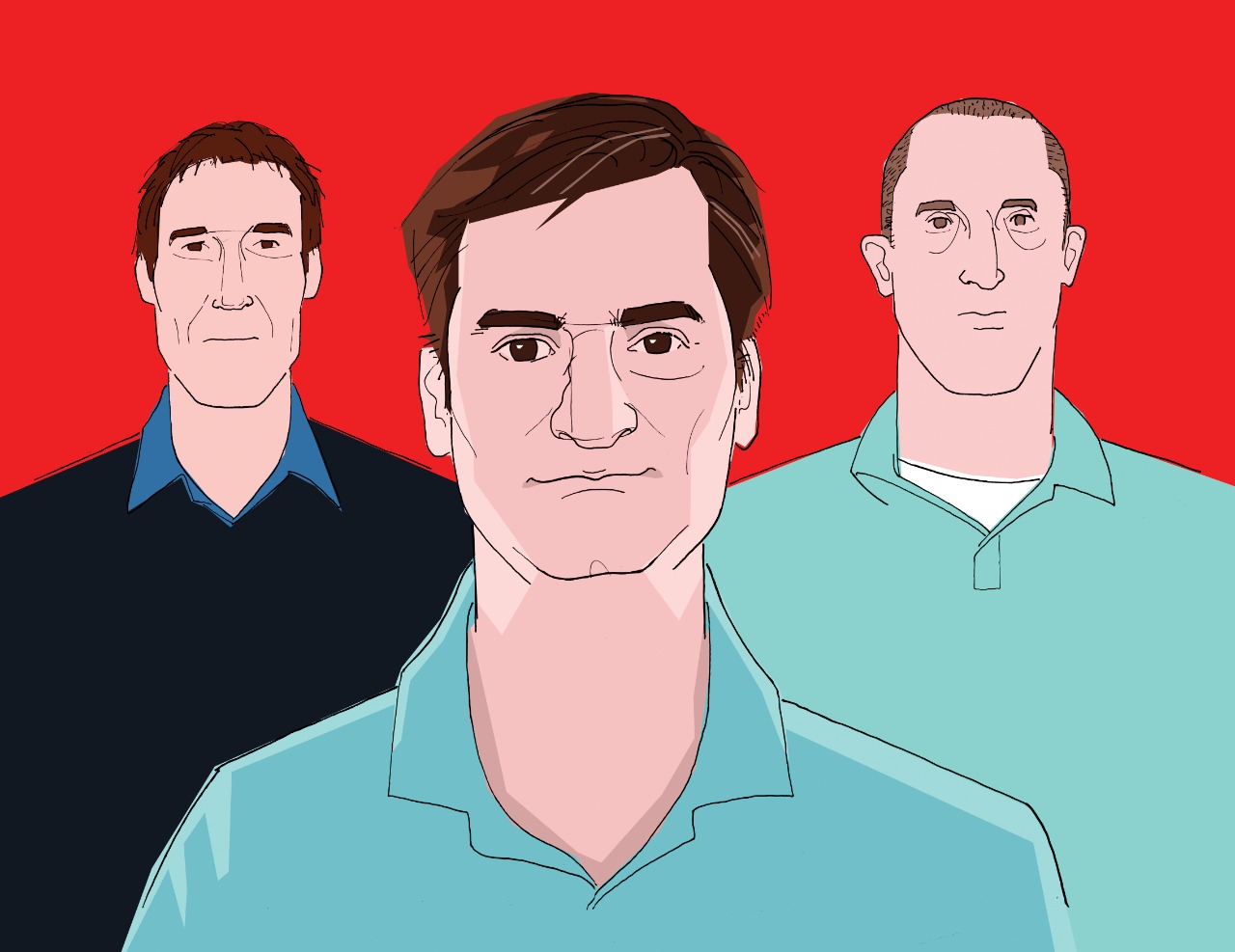

A mediados de 2020, fue Nicolás Iglesis quien fichó a Sartor para abrir dos fondos de inversión. Pero el caso Swell explotó, la relación se fracturó y hoy Iglesis y su socio Juan Luis Montalva están citados a declarar como imputados ante la Fiscalía, junto a Octavio Gamboa, el fundador de la firma acusado de fraude.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

Fue Nicolás Iglesis, ex ejecutivo de BTG Pactual y socio de Swell, a quien se le ocurrió el año pasado la idea de profesionalizar la gestora de inversiones que fundaron con Octavio Gamboa y Juan Luis Montalva. Sartor era una buena opción, les habría dicho, porque él ya había trabajado con ellos como contraparte y conocía a buena parte de sus socios.

Además, eran expertos en fondos alternativos, un mundo que Iglesis conoce muy bien también y era el área que quería expandir en Swell.

En julio y en agosto del año pasado quedaron firmados los contratos entre Swell y Sartor para levantar los fondos Intratrade y Norswell. Algo poco usual para la gestora cuyos socios son Rodrigo Bustamante, Alfredo Harz, Miguel León, Carlos Larraín, Pedro Pablo Larraín y Óscar Ebel.

Ellos están acostumbrados a levantar sus propios fondos -tienen inmobiliarios, de facturas y de alternativos extranjeros desde 2012 cuando nació la firma que se convirtió en AGF en 2016- y están acostumbrados a convocar a los primeros aportantes.

Además, en casi todos los fondos ellos van como aportantes para dar garantía a los clientes. Con Swell fue distinto. Armaron y estructuraron el fondo, pero no se involucraron en la composición de las inversiones ni tampoco fueron aportantes. Era un Fondo de Inversión Privado, no transaría en bolsa, sería con un número acotado de clientes y los trámites eran pocos respecto a otros de los fondos que manejan. Además, eran amigos de Iglesis, nada podía salir mal.

Pero explotó el caso Swell, luego de que Gamboa reconociera que, engañando al contador de la empresa, ocultó pérdidas de sus sociedades personales con garantías de clientes de Swell y de los fondos que tenían bajo el alero de Sartor.

Al principio, fue el mismo Pedro Pablo Larraín quien llamó a varios de los aportantes. En las conversaciones telefónicas, cuentan conocedores, les explicó el detalle de lo ocurrido y dijo que contratarían a los mejores abogados de la plaza para recuperar el dinero. “Nosotros nos vamos a hacer cargo de que Gamboa y sus socios devuelvan cada peso”, les habría dicho.

Incluso, a varios les ofreció juntarse a conversar y explorar salidas que no significaran ir a tribunales. Algunos aportantes dijeron que sí estaban dispuestos a juntarse, pero Larraín no volvía a llamarlos para coordinar.

Además, los 40 aportantes de los fondos representados por los abogados Cristián Gandarillas y Tomás Contreras, tenían otra idea en la cabeza. Ellos firmaron sus contratos con Sartor, por lo que si alguien defraudó al fondo, ellos querían su plata de Sartor.

“Están golpeando la puerta equivocada. Sartor no es el responsable ni directo o indirecto de los hechos que ocurrieron”, disparó Gabriel Zaliasnik, abogado de Sartor, en entrevista con DF el 11 de agosto. Y luego agregó: “Una indemnización supone reconocer una suerte de responsabilidad por un daño que uno pudiera haber causado”.

Y entonces ardió troya.

Varios involucrados en el caso Swell creen que esa entrevista fue el detonante para que los aportantes redoblaran su estrategia legal y persiguieran, a toda costa, que sea Sartor el que pague al menos una parte de la cuenta de Gamboa.

“Han pasado varias semanas desde que este tema se desencadenó, y formalmente Sartor como administradora de ambos fondos de inversión, no ha dado ninguna explicación formal en las instancias que corresponden frente a lo ocurrido, a explicar cómo no funcionaron los controles internos que debieron tener implementados, y cuáles han sido las gestiones que han hecho en representación de sus clientes", dice a DF MAS el abogado Tomás Contreras.

Y agrega: "Dicha instancia es la Asamblea de Aportantes, la cual a la fecha no han citado, incluso existiendo una solicitud formal de hace más de dos semanas por parte de los aportantes de conformidad a la Ley. La indignación de los aportantes pasa principalmente por sentir que no se encuentran respaldados por la institución en la cual en algún momento confiaron”.

Juan Luis Montalva, Octavio Gamboa y Nicolás Iglesis, socios de Swell.

La semana pasada, los abogados de ambas partes se vieron obligados a conversar. Por el lado de los aportantes, saben que la liquidación de Swell va a ser infructuosa y no va a permitir resarcir los $ 4.000 millones que exigen, mientras que Sartor estaba recibiendo golpes por otros frentes y el daño reputacional empezó a hacerse más evidente.

Lo que acordaron fue una estructura de reparación. Una parte del dinero -algunos hablan de un tercio y otros de la mitad- debe ser en efectivo e inmediato. La otra parte se dividiría en la emisión de un instrumento financiero de largo plazo y lo que se logre recuperar en la liquidación o en demandas civiles contra Swell y sus socios.

Fuentes conocedoras del caso dicen que con esto Sartor no está aceptando su responsabilidad, pero sí entiende que el caso debe cerrarse pronto y que aunque ellos perseguirán por todas las vías a los socios de Swell, hay clientes de los fondos que necesitan recuperar sus fondos hoy, y no luego de todo lo que puedan demorar las aristas civiles y penales del caso.

Y como en la industria financiera el daño reputacional se traduce en daño económico, en Sartor se encendieron las alarmas cuando clientes de otros fondos o de su unidad de gestión de alto patrimonio empezaron a llamar y pedir explicaciones por el caso Swell.

Los mismos socios y gerentes han personalmente salido a explicar el caso y las implicancias, tratando de dar tranquilidad a sus clientes, haciendo hincapié en que se trata de un caso puntual y que no ha afectado en nada a la gestora. En todo caso, desde que explotó el caso sí se habrían registrado mayores solicitudes de liquidación de cuotas de fondos, lo que hasta ahora no se ha convertido en un problema grave.

Además, todo esto ocurre justo cuando Sartor está en medio de varios sondeos de levantamientos de capital para sus fondos inmobiliarios, de activos alternativos y el deportivo Tactical Sport, con el que controlan Azul Azul. Una fuente dice que se han suspendido algunas reuniones de inversión sin dar mayores explicaciones de por qué.

Otros que están preocupados son los co-inversionistas institucionales de Sartor. Principalmente en fondos de deuda privada y de factoring, hay otras gestoras grandes, fondos extranjeros y aseguradoras, por lo que el daño colateral los hace estar mirando muy de cerca el caso.

Sin embargo, la estrategia de Sartor ha sido clara. Gamboa defraudó al fondo y ellos son víctimas. Pero no solo Gamboa.

Un triunfo por estos días es que lograron que el fiscal Felipe Sepúlveda cite a declarar en calidad de imputados a Iglesis y Montalva. Todavía no habría fecha de declaración, porque la Fiscalía estaba coordinando con la defensa de los socios el día y la hora.

Por el lado civil, en todo caso, los aportantes de Sartor han amenazado con que sí o sí va la demanda contra Sartor como sociedad, pero también contra los directores Pedro Pablo Larraín, Miguel León, Carlos Larrain, Óscar Ebel, Mauro Valdés, Iván García-Huidobro, Michael Clark y Alfredo Harz; además de los ejecutivos Nicolás Mathei y Tomás Oviedo, a quienes se les achacará su responsabilidad en no mantener una administración ordenada y suficientemente robusta para detectar un fraude como el de Gamboa.

Además, hace dos semanas los clientes de los fondos pidieron una junta de aportantes a Sartor. Hasta el cierre de esta edición no había una fecha. Los aportantes dicen que Sartor no ha dado razones para no citarla cuanto antes; fuentes de Sartor dicen que por reglamento tienen un mes para citar.

Además, uno de los puntos de la petición de la junta es sacar a Sartor de la gestión. Según la legislación, para sacar a un administrador, deben tener nominado a otro, lo que hoy no existiría. Es que nadie en el mercado quiere tomar ese problema hoy.