Cómo cuido mis lucas

Cómo cuido mis lucas

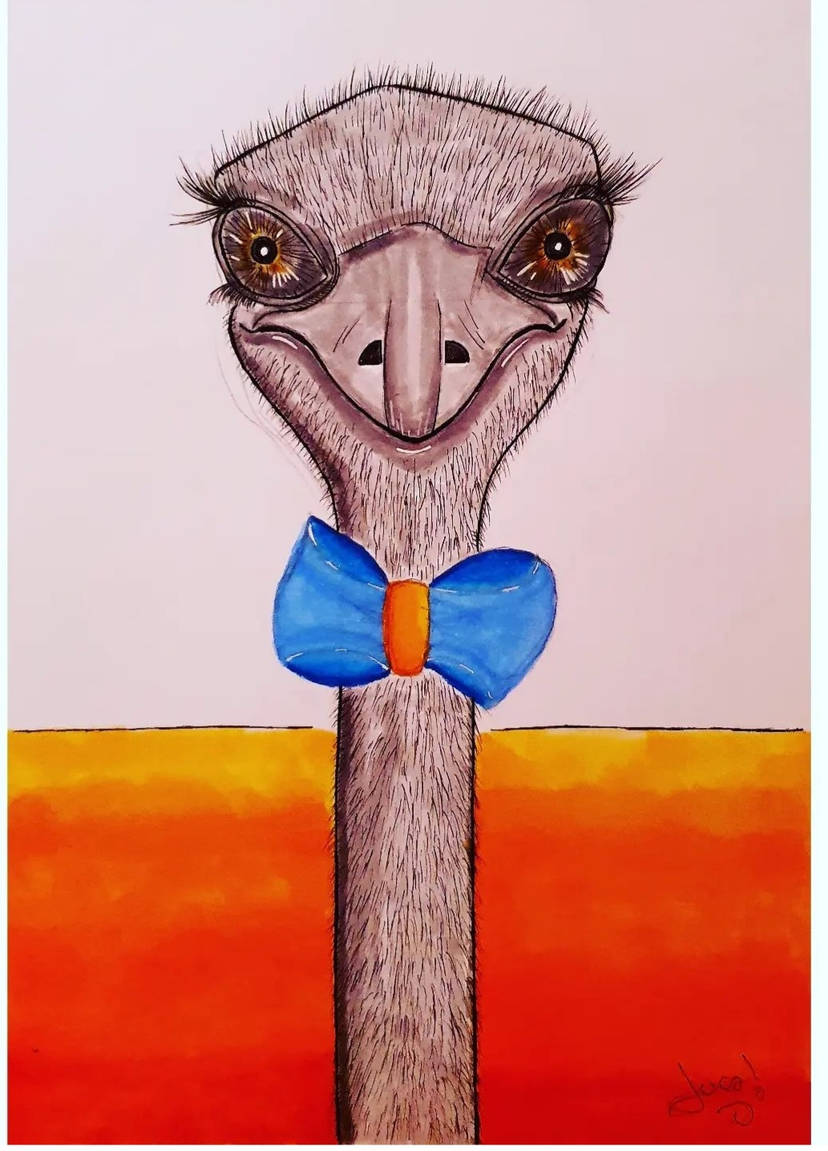

¿Qué es el efecto avestruz?: Las claves para entender el sobreendeudamiento de los chilenos

¿Qué es el efecto avestruz?: Las claves para entender el sobreendeudamiento de los chilenos

A mediados de enero la CMF presentó el Informe de Endeudamiento 2023, un estudio que revela que la mediana de la deuda entre los chilenos supera los $ 2 millones. ¿qué significa esto? Le fuimos a preguntar a los expertos.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

A pesar de que es un mito, en la cultura popular es común escuchar que las avestruces entierran sus cabezas en la arena cuando enfrentan un riesgo inminente. Este es el origen del término “efecto avestruz”, que se ocupa en la industria financiera para describir la tendencia de evadir información negativa cuando personas encaran peligros económicos.

En opinión de David Lastra, CEO y cofundador de Infocheck, un ejemplo del “efecto avestruz” ocurre cuando, ante una acumulación de deudas, una persona no analiza su situación financiera y en su lugar, sigue gastando sin considerar las consecuencias a largo plazo, asumiendo que la situación se resolverá por sí sola.

Este fenómeno se vincula con un reciente estudio de la Comisión para Mercado Financiero (CMF). Hace cuatro semanas el regulador presentó el Informe de Endeudamiento 2023, destacando que la mediana de la deuda llegó a $ 2,2 millones en junio de 2023.

Lo preocupante detrás de esta cifra, dicen expertos, es que uno de cada cinco deudores dedica más del 50% de sus ingresos mensuales al pago de deudas. A pesar de que estos indicadores han disminuido debido a factores como las tasas de interés más altas, prevenir el sobreendeudamiento sigue siendo un desafío, apuntan personas de la industria.

El estudio -que tiene una cobertura estimada equivalente al 86% de las obligaciones de los hogares en Chile- estimó que el segmento entre 40 y 45 años exhibe el mayor nivel de deuda ($ 6,3 millones), mostrando una alta correlación con decisiones de compra de vivienda. Además, el documento indica que “un 97,2% de los deudores en la muestra tiene algún tipo de deuda de consumo. De éstos, 47,6% mantiene deuda en tarjetas de crédito bancarias, 9,3% en emisores de tarjetas no bancarias y 64,8% en tarjetas de sociedades de apoyo al giro bancario”.

Acá, expertos recomiendan una hoja de ruta para rebajar el nivel de deuda y desmitifican una serie de conceptos clave.

Receta para evitar sobreendeudamiento

No es una tarea fácil, pero evitar el sobreendeudamiento es fundamental para que las familias mejoren su historial de crédito y tengan acceso a mejores condiciones en la banca y sistema financiero.

“La receta es, en la teoría, extremadamente simple y en la práctica, muy compleja. Limitar el nivel de endeudamiento significa reducir el nivel de capital que estamos debiendo. ¿Y eso cómo lo logramos? Pagando en cada mes, en cada periodo, en cada ciclo, más que los simples intereses. Eso es simple y racional, sin embargo, muchas veces -y sobre todo cuando estamos en el nivel de sobreendeudamiento- nos resulta difícil. Mi recomendación siempre es, primero, medir muy bien cuánta deuda tenemos. Que la tarjeta de crédito no sea una suerte de señal de la cual nos hacemos cargo una vez al mes. Hagamos el ejercicio de racionalizar nuestras deudas, de entender cómo están y aprovechemos la baja de tasas que vamos a empezar a experimentar para hacer un reordenamiento”, comenta Claudia Barrera, economista y gerenta de finanzas corporativas en PKF Chile.

Por su parte, Nicolás Chacón, CEO de Neatpagos.com, comenta que sólo hay dos formas de salir del espiral de deudas: aumentar ingresos o reducir gastos: “La primera opción es más compleja y puede requerir más tiempo. Sin embargo, la segunda es algo que cada persona se puede replantear, cosa que se pueda pagar mayor proporción de la deuda con esa plata disponible”.

Y complementa: “En resumen, es necesario eliminar los gastos innecesarios, reducir las obligaciones recurrentes dispensables, revisar la CAE de cada deuda y, por último, considerar un plan a mediano plazo para ir siendo metódico con los pagos mensuales y el presupuesto familiar”.

Deudas buenas y malas

No todas las deudas son malas. Las familias, empresas e incluso países se endeudan para llevar a cabo proyectos específicos. Lo importante, dicen expertos, es que los recursos captados sean usados para financiar una actividad que, a lo largo de los años, crezca en el tiempo.

“Las deudas buenas son aquellas en las que hay un activo real detrás. Por ejemplo, una propiedad que la puedo arrendar y me genera un ingreso. Otro caso: endeudarme con un banco para irme a estudiar a Estados Unidos y que a la vuelta, a través de esa preparación académica, pueda tener un mayor ingreso, mejores perspectivas profesionales y pueda pagar el crédito estudiantil”, comenta Cristián Lecaros de Inversión Fácil.

Por su parte, Jorge Marín, country manager de Destacame.cl, menciona la deuda de negocios: “Si eres emprendedor y necesitas financiamiento para iniciar o expandir un negocio, un crédito puede ser una herramienta útil para generar ingresos futuros”.

Al otro lado de la vereda, una mala deuda financia todo aquello que, al corto o mediano plazo, pierde valor. “Por ejemplo, tomar préstamos para gastos no esenciales, como vacaciones, ropa o artículos de lujo, puede llevar a una deuda innecesaria y costosa”, asevera Chacón.

También ese tipo de deuda tiende a ser más cara. “El financiamiento más caro lo encontramos en las líneas de crédito, avances en efectivo y compras en cuotas con tarjetas de crédito, por lo que deberíamos evitar siempre estas opciones”, señala Diego Soffia, experto en finanzas y director ejecutivo de Efectivo.

Aparte de estas categorías, también existe una deuda “neutral”. Esta es, dice Chacón, la que viene desde una tarjeta de crédito bien gestionada: “Si la usas de manera responsable, pagando el saldo completo cada mes, puedes aprovechar beneficios como recompensas y construir un historial crediticio positivo sin incurrir en intereses. Además de ganar mejor manejo de efectivo y un mes contra la inflación. Dependerá del tipo de compra que hagas para determinar si es una deuda mala o buena”.

¿Cómo saber si el “efecto avestruz” está afectando tus finanzas personales?

Si estás ignorando tus deudas o presupuesto mensual, probablemente estás bajo el “efecto avestruz”. Aquí hay algunas señales de advertencia que pueden indicar que estás cayendo en este sesgo:

1. Evitar la revisión de cuentas: si evitas revisar tus estados de cuenta bancarios, saldos de tarjetas de crédito o deudas pendientes, podrías estar ignorando tu situación financiera.

2. Descuido de un presupuesto: la falta de un presupuesto o el desinterés en llevar un registro de gastos pueden indicar que no estás prestando atención a cómo gastas tu dinero.

3. Desatención de las deudas: ignorar tus deudas pendientes y no buscar soluciones adecuadas es un síntoma claro del “efecto avestruz”.

4. Rechazo de asesoramiento financiero: si enfrentas dificultades económicas y no buscas asesoramiento financiero o ayuda profesional, podrías estar escondiendo la cabeza en la arena.

¿Cómo salir del efecto avestruz?

Superar el “efecto avestruz” y prevenir el sobreendeudamiento requiere un enfoque proactivo en educación financiera, dice David Lastra, CEO y cofundador de Infocheck. Aquí, el ejecutivo entrega seis consejos que pueden ayudar a salir de deudas.

1. Reconocer la realidad: aceptemos que existe un problema financiero y que ignorarlo no hará que desaparezca.

2. Evaluar la situación financiera: realicemos un inventario completo de nuestras deudas, ingresos y gastos. Afortunadamente hoy existen herramientas automáticas, como Infocheck, que nos entregan un informe integral de nuestra situación financiera.

3. Buscar educación financiera: dediquemos tiempo a aprender sobre educación financiera, ya que proporciona herramientas valiosas para tomar decisiones informadas.

4. Crear un plan de pago: establezcamos un plan claro para liquidar nuestras deudas, priorizando pagar las que tienen tasas de interés más altas.

5. Pedir ayuda profesional: en casos graves, buscar el asesoramiento de un experto financiero puede ser esencial.

6. Desarrollar hábitos financieros saludables: aprendamos a gastar de manera consciente, a ahorrar regularmente y a tomar decisiones financieras responsables.