Glocal

Glocal

Jay Newman: "Cristina Kirchner es el peor buitre en los mercados emergentes”

Jay Newman: "Cristina Kirchner es el peor buitre en los mercados emergentes”

Su nombre dio la vuelta al mundo cuando, en nombre de EllioTt Management, logró la incautación de un buque argentino como parte de su pelea tras el default. Anticipa una nueva crisis de deuda en los mercados emergentes con el FMI entre los culpables.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

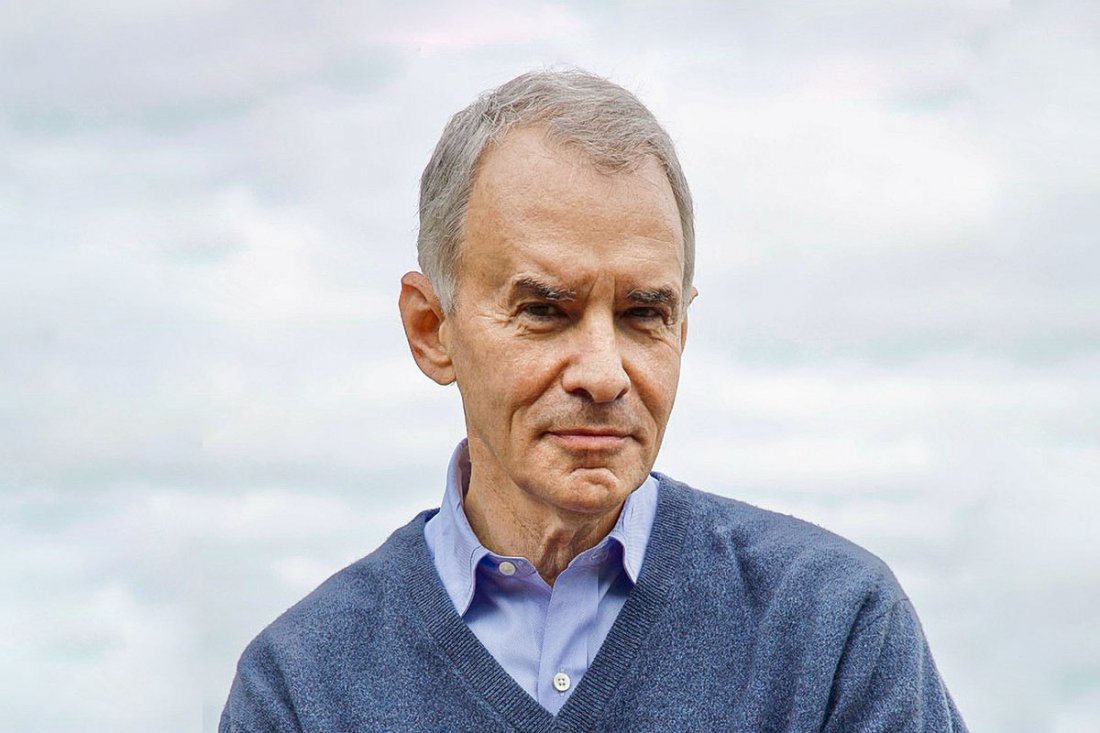

Jay Newman está acostumbrado a hacer declaraciones que pocos se atreven a decir públicamente.

Por ejemplo, que la lista Forbes de millonarios está equivocada, que más de la mitad de la riqueza está escondida, que las verdaderas mayores fortunas del mundo pertenecen a criminales y muchos de ellos son jefes de Estado, que no ha habido ni un presidente mexicano que no haya tenido tratos con la mafia, y que en muchos casos (por no decir la mayoría) las crisis de deuda de mercados emergentes son consecuencia de la corrupción de sus gobiernos.

Durante más de cuatro décadas, Newman fue testigo de primera fila sobre cómo funciona el sistema financiero internacional y, sobre todo, cómo hacen los millonarios que obtienen sus fortunas ilícitamente o endeudando a sus países para esconder sus activos. Como parte de Elliott Management, el hedge fund del millonario Paul Singer, Newman lideró las batallas judiciales para recuperar lo adeudado por países declarados en default.

Su cruzada más famosa fue contra Argentina, una batalla que duró 15 años, que incluyó la incautación de un buque naval argentino (con tripulación a bordo), y terminó en 2016 con una ganancia de US$ 2.400 millones para Newman y sus socios. Según cálculos de The Wall Street Journal, el trader neoyorquino multiplicó casi cuatro veces su inversión cuando adquirió los bonos argentinos.

En medio de la batalla judicial, el gobierno de Cristina Kirchner llamó a Elliott Management y Newman “buitres”. Era parte de su estrategia populista, asegura Newman, quien lleva el título orgulloso. “Ser llamado buitre por Cristina Kirchner es una medalla de honor, porque no hay un buitre mayor en los mercados emergentes que Cristina Kirchner (risas)”, afirma.

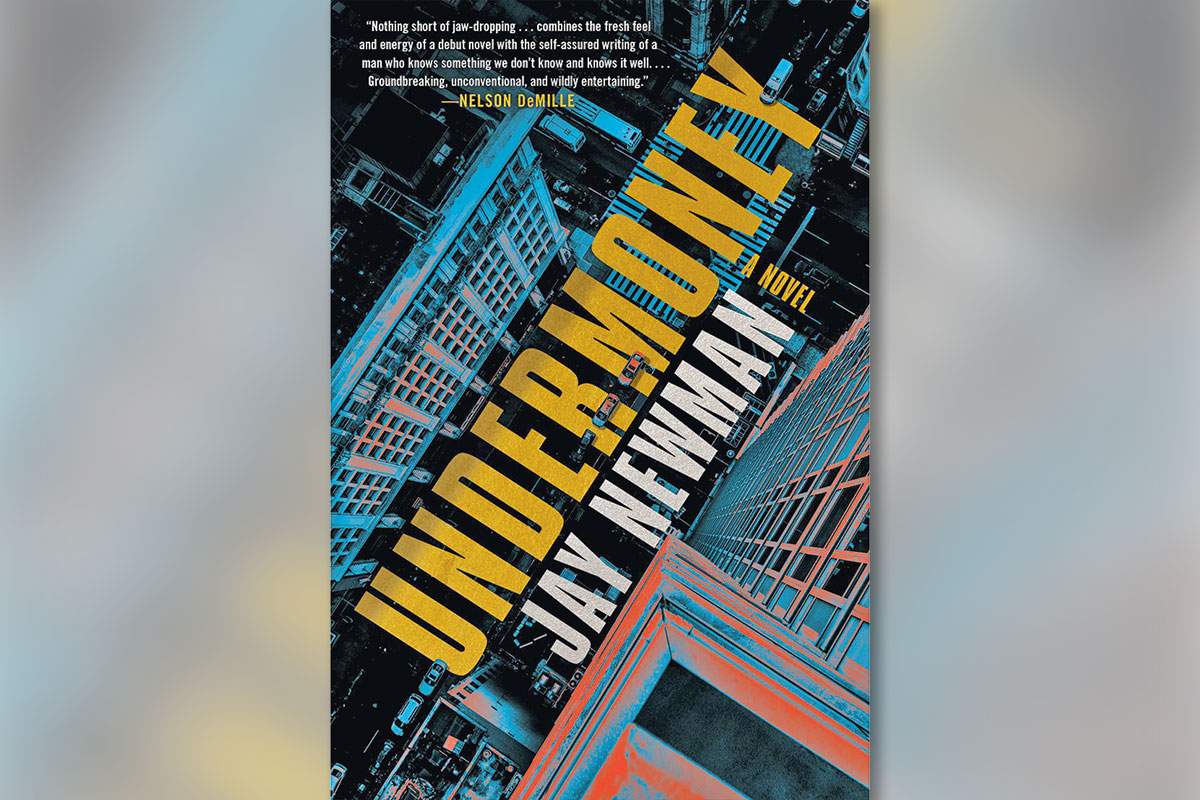

Su última batalla fue contra India, en 2021, pero Newman dejó el trading de deuda de alto riesgo oficialmente en 2018 cuando salió de Elliot Management. Era el momento para concretar una de las ideas que lo acompañan desde que estudió en la universidad: escribir un libro. Pero, consciente de que la negociación de renta fija no es la parte más glamorosa del mundo financiero, decidió que su libro no sería de texto, sino una novela.

Undermoney se publicó a fines de junio y es un thriller financiero. La trama incluye un complot para manipular las elecciones en EEUU, exmilitares que quieren salvar el mundo, millonarios y gobernantes sin escrúpulos y miles de millones de dólares. La precisión con la que Newman describe eventos y el funcionamiento de los mercados hace que a ratos la novela sea escalofriante ante la posibilidad de que esté basada en hechos reales.

Es más, afirma Newman, “el 90% de lo que describo en el libro es verdad y ha sido reutilizado en este relato. Diría que los eventos que suceden en el libro han sucedido o sería posible que sucedieran. El libro tiene un fuerte componente de investigación”.

-¿Cuál es el objetivo de publicar un libro que muestra lo peor de la industria? ¿Hay una agenda personal por impulsar reformas ya sea a las finanzas o a la política?

-“Definitivamente espero que influya en la gente a pensar más críticamente en la política, los políticos y la interacción entre dinero, política y poder. Se podría decir que es una agenda personal de hacer que la gente piense más críticamente, especialmente cuando voten. También quiero que la gente piense a diario en la palabra “undermoney”.

-En sobornos, en quién pagó qué para que algo ocurriera…

-“Describe mucho de lo que está pasando hoy en el mundo. Es esta idea de flujos de capital que son invisibles pero que controlan gente y eventos. Si la gente lee algo en el periódico que no entiende, deberían pensar en undermoney”.

-¿Está de acuerdo entonces con la agenda de la SEC para aumentar las regulaciones a los hedge funds y obligarlos a transparentar más sus operaciones y beneficiarios?

“Para decir la verdad, creo que fui muy injusto con los hedge funds. La mayoría de los fondos de cobertura son honestos. Para responder a la pregunta: no creo que sean necesarias más regulaciones, creo que tenemos suficientes reglas para tratar con gente corrupta en mercados y países legítimos. El problema es que tenemos criminales operando bajo el radar en países que son básicamente Estados fallidos”.

-Pero debe reconocer que el libro hace poco por la imagen de la industria financiera y de los fondos de inversión, que son vistos como… gente ambiciosa…

-“Buitres…”

-No he usado la palabra, ya vamos a eso… Pero definitivamente “los malos”.

-“Siempre ha sido popular en la izquierda odiar a los banqueros y gente similar. No creo que eso sea nada nuevo. Es siempre bueno inventarse un oponente, un poster child, para movilizar a tus bases. Para la izquierda es maravilloso tener hedge funds. Son fáciles de criticar, son opacos, son privados y millonarios. ¡Perfectos!”.

-Es lo que escuchamos cada vez que hay una crisis de deuda. ¿Cree que ante la crisis actual por la inflación y el ajuste de la Fed veremos una nueva ola de defaults?

-“Sí creo que vamos a ver una enorme ola de defaults en el próximo par de años, que podría compararse con la crisis de los años ‘70 y ‘90 y que tomó un largo tiempo por resolver. El origen es el mismo: políticos endeudándose en exceso y gastándolo de forma errónea y esperando que los problemas nunca lleguen mientras están en el poder. Ahora, además, tenemos otro actor: China. Los chinos han sido muy activos en financiar a países como parte de su proyecto de Nueva Ruta de la Seda y son muy agresivos en demandar sus derechos como acreedores. Eso ha cambiado toda la dinámica en el mercado de deuda. En parte porque los préstamos chinos son muy opacos. Por ello veo una ola de problemas en el horizonte”.

-Escuchamos el mismo argumento durante la pandemia, pero la tal ola de defaults no llegó. Un argumento en contra de esa idea es que los balances de los mercados emergentes están mejor que antes. Se han hecho reformas.

-“No creo que puedas pintar a todos con la misma brocha. Ciertamente hay mercados emergentes en mejor posición y que han sido responsables. Sería erróneo poner a todos en la misma canasta. Pero el hecho de que las tasas de interés estén subiendo, los precios de la energía y de los alimentos estén subiendo, la inseguridad de los inversionistas está al alza. Los mercados emergentes se enfrentan a un aumento de los costos de financiamiento y para algunos países se volverá imposible acceder al mercado. Si tienes altas amortizaciones como deudor y los mercados están nerviosos, no vas a encontrar a nadie que te ayude a financiar esa deuda. Ese es el círculo vicioso que usualmente lleva a un default”.

-Hablemos ahora del FMI, porque ha cambiado su posición en los últimos años. Es más flexible hacia los países deudores.

-“Creo que el FMI es una institución con severos problemas”.

-¿En qué sentido?

-“Bueno, veamos el caso de Argentina. Hace tres años, cuando el FMI, sin ningún programa fiscal, prestó a Argentina cuánto… US$ 50.000 millones. ¿En base a qué? A nada… 50.000 millones a cambio de nada”.

-En base a las promesas del gobierno de (Mauricio) Macri…

-“Exactamente… Y eso ha terminado extremadamente mal para Argentina, cuya deuda se elevó dramáticamente, y diría que también para el FMI, que ahora está estancado y tendrá que seguir financiando. Le llamamos “pretensión prolongada”, extender los vencimientos pretendiendo que en algún momento recuperarás el dinero. Desde el sector privado lo que se piensa es, oh, el FMI va a venir y decir a Argentina que no me pague, para así asegurarse de recuperar su dinero. En ese sentido creo que el FMI es, en muchos casos, parte del problema porque simplemente no son muy buenos en su trabajo y ciertamente no son muy buenos convenciendo a los países en mantener disciplina fiscal”.

-¿Y entre China y el FMI, quien podría ganar la batalla en una renegociación de deuda?

-“Si el FMI quiere llevar la ventaja, puede tenerla. La pregunta es si el FMI tiene el capital intelectual y político para enfrentarse a China. El secreto que rodea a los contratos de deuda financiados por China, la insistencia de China de no ser parte del Club de París, ser senior frente a cualquier otro acreedor, es extremadamente complicado para el sistema financiero internacional y extremadamente problemático para el FMI. El G7, el FMI, el Banco Mundial pueden tratar de corregir eso, la pregunta es si quieren hacerlo. China es un actor económico muy disciplinado y mejor en geopolítica”.

-Además de una crisis de deuda en los mercados emergentes, ¿espera una recesión global?

-“No creo que sea algo dado. Depende de las políticas que tomen los gobiernos de Occidente. Tanto fiscales como monetarias”.

-Hasta ahora no hemos visto mucha iniciativa ni en lo fiscal ni en lo monetario especialmente en Europa…

-“Y en EEUU. Creo que no es inevitable. Pero si lograremos evitar una recesión es todavía una pregunta abierta”.

-Digamos que no tenemos una recesión pero una fuerte desaceleración, ¿cree que el golpe para los mercados será similar al de 2008?

“No creo. Los mercados son más profundos y sofisticados y hay mucha liquidez esperando volver a entrar”.

-¿Estamos ante un ajuste necesario? ¿No es el caso que el mercado se volvió adicto a la liquidez barata de los bancos centrales?

-“Sí, demasiado dependientes y ahora la gente se está dando cuenta. Sea cual sea la desaceleración que tengamos, los mercados lograrán un repunte”.

-¿Qué deberán hacer los mercados emergentes para evitar esa ola de defaults?

-“Algunos mercados emergentes van a tener que reestructurar. Espero que los países que lo necesiten no esperen demasiado tiempo, porque usualmente eso pasa y es peor”.

-¿Tenemos ahora mejores instituciones para negociar esas reestructuraciones?

-“No… He escrito acerca de los errores, especialmente de parte de los acreedores. Es un error no entender el poder de la acción colectiva, si fueron organizados y hablaran con una sola voz, los acreedores serían más efectivos en las reestructuraciones”.

-Hasta ahora hablamos de los acreedores, ¿pero qué responde al argumento de que hay que perdonar la deuda a los gobiernos, porque detrás de esos defaults hay personas, hay tasas de pobreza en aumento?

-“El objetivo de los acreedores y especialmente de acreedores que adquieren deuda en default es lograr una reestructuración que es constructiva y útil para los países. Son solo los casos difíciles, como Argentina, los que llegan a los diarios. La gran mayoría de los acuerdos que he hecho durante décadas fueron reestructuraciones privadas y que se concretaron sin problemas. Es solo cuando tienes malos actores, que rechazan el cumplimiento de sus obligaciones, que terminas en los tribunales”.

-Y no siempre los gobiernos son inocentes. Sé que ha dicho que muchas veces detrás de altas deudas soberanas en mercados emergentes hay gobiernos corruptos.

-“Muy a menudo”.