Punto de partida

Punto de partida

Con Peter Thiel como inversionista: El club de family offices fundado por José Tomás Daire y socios norteamericanos

Con Peter Thiel como inversionista: El club de family offices fundado por José Tomás Daire y socios norteamericanos

En octubre de 2023 nació V0, un club que reúne a family offices del mundo para invertir en venture capital. Sus fundadores sostienen que para este tipo de inversionistas es muy difícil tener éxito en estos activos alternativos. Ellos, con sus redes en Silicon Valley y trayectoria en el mundo tech, dicen tener la solución a esta barrera de entrada.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

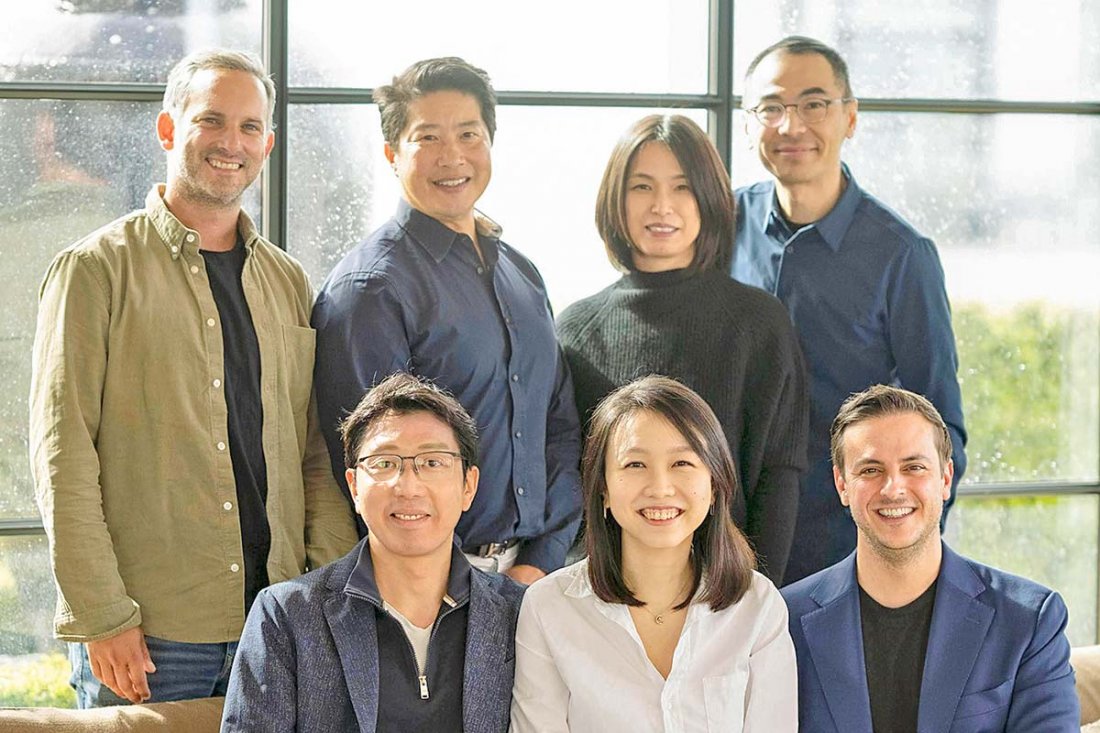

“La misión es generar confianza en el mundo venture”, dice sentada en una mesa en el restaurante del Hotel Bidasoa la canadiense Christina Tan. A su lado, el chileno José Tomás Daire (CF Inversiones) comenta que ya cuentan con más de 20 family offices en su red, provenientes de Latinoamérica, Europa y Estados Unidos.

Quien lidera el equipo es Lyon Wong, un ex SV Angel (inversionistas de Airbnb, Anthropic, Coinbase, Google y Meta, entre otros) y uno de los inversionistas que más rápido ha llegado a ser partner de Lightspeed Ventures (inversionistas de Carta, Epic Games y Mistral AI, entre otros). Wong escucha atentamente a sus socios.

Quien lidera el equipo es Lyon Wong, un ex SV Angel (inversionistas de Airbnb, Anthropic, Coinbase, Google y Meta, entre otros) y uno de los inversionistas que más rápido ha llegado a ser partner de Lightspeed Ventures (inversionistas de Carta, Epic Games y Mistral AI, entre otros). Wong escucha atentamente a sus socios.

El vínculo de Lyon con Chile viene desde hace más de 10 años. Conoció a Sebastián Piñera Morel en el MBA en Stanford y vino a su matrimonio. Ahí también conoció a Daire, que luego fue asesorado por él en San Francisco. Desde entonces son amigos y han hecho negocios juntos.

Lyon, muy seguro afirma: “Soy la única persona que trajo una inversión a los family offices de Chile con un exit real este año. Fue un IPO de US$ 6 mil millones, hay un montón de exits con retornos en los diarios, pero este es el único real”.

Lyon, muy seguro afirma: “Soy la única persona que trajo una inversión a los family offices de Chile con un exit real este año. Fue un IPO de US$ 6 mil millones, hay un montón de exits con retornos en los diarios, pero este es el único real”.

Aunque no está en esta entrevista, el cuarto socio de V0 es Erin Collard, fundador de Blend, una startup norteamericana que se abrió en bolsa a US$ 4 mil millones.

Brechas de información

En octubre de 2023 lanzaron V0, un club de family offices para invertir en venture capital. A este selecto grupo sólo se entra por invitación y se paga una membresía anual. El objetivo, dice Lyon, es crear un club que muestre el verdadero potencial del capital de riesgo.

“Algo que aprendí cuando estaba en Microsoft es que a pesar de tener competidores como Amazon o Google, cuando hay problemas globales éstos se unen y comparten información para prevenirlos, se comparten vulnerabilidades, sin importar si son competencia”, relata Wong. Esa misma visión busca llevar a cabo en V0.

“Algo que aprendí cuando estaba en Microsoft es que a pesar de tener competidores como Amazon o Google, cuando hay problemas globales éstos se unen y comparten información para prevenirlos, se comparten vulnerabilidades, sin importar si son competencia”, relata Wong. Esa misma visión busca llevar a cabo en V0.

La razón de que sólo sea con invitación es por el tema de la confianza, por eso para entrar tienes que ser referido por alguien de la red, “porque estamos tratando de construir confianza en venture capital y para eso tienes que confiar en cada miembro que forma parte del grupo”, dicen.

Explica el inversionista que lidera la organización que “cada family office del mundo opera por separado, revisan los fondos por separado, se reúnen con los mismos fundadores por separado y no comparten información”. Esto hace que las inversiones generalmente sean ineficientes y no obtengan el retorno esperado.

Además, agrega, hoy el VC es menos transparente que otros activos alternativos como private equity o real estate. Los datos, asegura, son poco fiables. “Tres fondos pueden invertir en una empresa en la misma etapa, sin embargo cada uno puede mantener esa compañía a un valor diferente”, afirma.

Además, agrega, hoy el VC es menos transparente que otros activos alternativos como private equity o real estate. Los datos, asegura, son poco fiables. “Tres fondos pueden invertir en una empresa en la misma etapa, sin embargo cada uno puede mantener esa compañía a un valor diferente”, afirma.

La solución a estos problemas de incoherencia de información, creen los fundadores de V0, es la creación de un club de family offices al que no se le pueda mandar información diferente, porque todos pueden verificar, y eso permitiría mejor calidad y “sube la barra en venture y por ende se incrementa la confianza”, afirma Lyon.

Esta problemática la vio cuando tuvo su propio fondo de US$ 170 millones con un grupo de family offices de Hong Kong. “Sentí los dolores que este tipo de inversionistas tienen cuando tratan de invertir en capital de riesgo, porque la asimetría de información es enorme”, recuerda.

¿Cómo funciona?

La mayoría de las familias en el mundo invierten basándose en alguna relación personal, asegura Lyon. “Pero esa no es la forma en que he invertido, nunca invierto basándome en relaciones, incluso si es un amigo voy a analizar al detalle la empresa”.

Y complementa: “Eso es un error porque claramente no se tiene la mejor exposición a buenas oportunidades”, dice.

Está seguro de que el problema no es que no haya liquidez en este mercado, sino que “no hay liquidez en Latam porque el mercado de IPO en la región no es tan fuerte como el de Estados Unidos todavía. Por lo tanto, lo que tienes que hacer es invertir en mercados con grandes exits y liquidez”. Pero el acceso a los fondos con mejor rendimiento en Silicon Valley es acotado, por lo que para los family offices de la región es difícil llegar a ellos. Eso pretenden solucionar en V0.

Ha habido intentos, incluso algunas familias mandan ejecutivos a Silicon Valley. “Viajan 16 horas, aterrizan y hacen un recorrido con cinco o seis personas. Al año conocen 20 compañías e invierten en dos. Eso es terrible, nunca invertiría luego de reunirme con 20 compañías. Me juntaría con mil antes de invertir en una, pero el problema es que como están periodos cortos de tiempo allá, es imposible que conozcan a mil startups”, asegura el ex Lightspeed.

“Por eso dijimos: ‘Ayudemos a esos miembros a exponerse a todo lo que pasa en Silicon Valley sin que tengan que mandar gente’”, explica Lyon. Asegura que su red y la de todos los miembros de V0 es bastante única, tienen acceso a los fondos con mejores rendimientos del mercado “que no necesariamente son los más conocidos”, acota.

Uno de sus partners es Ralph Ho, ex VP de finanzas de PayPal contratado por Elon Musk, quien tuvo un paso de ocho años por Sequoia, uno de los fondos más reconocidos del mundo, donde llegó a ser partner y COO de Sequoia Capital Equities.

Uno de sus partners es Ralph Ho, ex VP de finanzas de PayPal contratado por Elon Musk, quien tuvo un paso de ocho años por Sequoia, uno de los fondos más reconocidos del mundo, donde llegó a ser partner y COO de Sequoia Capital Equities.

V0 funciona como fondo de fondos, es decir, ellos invierten en otros fondos de capital de riesgo. Peter Thiel es inversionista en V0, entre otros reconocidos nombres de Silicon Valley que prefieren mantener en reserva.

Todos los meses tienen reunión con los miembros del club donde se exponen cifras, tendencias y se muestran las inversiones. Cuando V0 selecciona un fondo, lo comparte con los miembros -con todos los papeles y due diligence hechos por ellos-, así las familias pueden elegir si co-invertir con V0 en dicho fondo con el ticket mínimo de US$ 500 mil o pasar de la inversión. “Aunque generalmente los tickets que ponen los family offices son bastante más grandes”, asegura Christina.

Equipo

Los fundadores son multidisciplinarios, y así como Wong aporta su red en Silicon Valley, el contacto con los family offices de Latam lo tiene muy desarrollado José Tomás Daire.

Christina estudió computer science en Canadá, creó su primera empresa a los 19 años dedicada a entrenar oradores, luego se metió al mundo del coaching. Fue ahí que conoció a Lyon y tras crear otra empresa y separarse con su socio “me obsesioné con el estudio de los conflictos y cómo resolverlos o evitarlos”, afirma. Siendo coach le tocó trabajar con fundadores en Japón y el ex CIO de la Reserva Federal de Nueva York.

Al poco tiempo, confiesa, “me di cuenta de que quería construir cosas desde la base, porque entendí que el conflicto entre fundadores tiene muchos impactos en la cultura de las empresas y el punto más temprano en el que se debe intervenir es como la medicina preventiva: para realmente influir en la dinámica entre fundadores”.

En esa empresa, donde fue socia con Lyon, tuvieron inversionistas como Lightspeed Ventures y Accel. Ahora aplica el enfoque de las dinámicas de asociación para evaluar a los GPs (General Partners)

Además de los family offices en su red, V0 mantiene un partnership con Octogone, un multifamily office de alcance global que brinda asesoría de inversión especializada y personalizada. Esta colaboración entre Octogone y V0 permite a Octogone apoyar de manera más efectiva a sus clientes en la comprensión de las inversiones en capital de riesgo y del panorama general de este sector.

¿Por qué fondos?

Dice Lyon que en los clásicos fondos de los inversionistas son ciegos en qué invierten, sin embargo ellos quieren mostrar a las familias el due diligence que hicieron antes de que éstas decidan invertir. “Y la razón por la que empezamos con fondos es porque queríamos entregar el mejor ratio de riesgo retorno. Muchas familias empiezan invirtiendo directamente en startups y te podría decir que la mayoría no ha tenido buenas experiencias, y eso no ayuda al ecosistema, porque una vez que obtienes ganancias ese capital puede volver a la región”.

Y agrega, “toma más tiempo ser capaz de invertir en buenas startups porque hay muchísimas. Tenemos en nuestra base cerca de 4 mil fondos en Estados Unidos y nos juntamos con 400 al menos. Startups hay más de 10 mil, por lo tanto es mucho más difícil”.

Los socios afirman que este es el timing correcto para ejecutar esta estrategia, ya que cuando había un ciclo de mercado muy alto, donde todos los fondos podían recaudar capital en medio de la burbuja, no necesitaban seleccionar ni se preocupaban por la calidad, “pero eso cambió, vimos un gran cambio en el mercado y la confianza estaba disminuyendo. Ahora es el momento adecuado para construir confianzas”, destaca Daire. “Nuestro objetivo es convertirnos en el puente con el venture capital para los family offices de todo el mundo”, sentencia Christina.