Por dentro

Por dentro

Clínica Las Condes: 5 Claves de un aumento de capital de alta tensión

Clínica Las Condes: 5 Claves de un aumento de capital de alta tensión

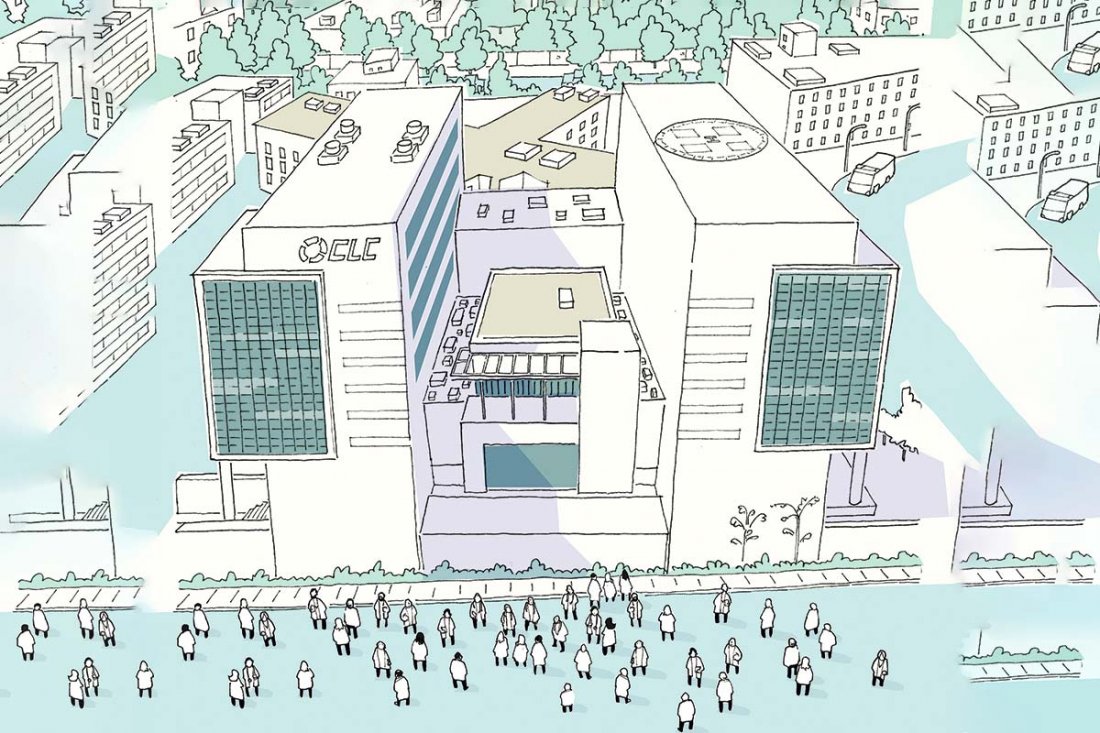

Un nuevo fondo de inversión que busca sumar a los médicos-accionistas, el detalle de las máquinas que quieren comprar con el aumento de capital por $ 35 mil millones, y un ambiente enrarecido para buscar un comprador, sobre todo luego de la puesta en venta de Empresas Banmédica en Chile, Perú y Colombia. Se suman más y más elementos a la clínica del sector oriente que necesita de los recursos para seguir operando el día a día.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

Los argumentos de Vantrust con su fondo

Cuando se supo que venía un aumento de capital, Vantrust rápidamente empezó a idear un fondo de inversión bautizado como Vantrust CLC, cuyos reglamentos terminaron de ingresar esta semana a la Comisión para el Mercado Financiero (CMF) y cuya operación comenzará este lunes.

Fuentes al tanto explican que esta semana se lo han pasado en reuniones con accionistas interesados en saber más, incluso se han reunido con algunos de los más influyentes doctores que tienen acciones y les interesa dejar sus acciones en el fondo.

Lo que han explicado esta semana en la gestora fundada hace casi 20 años por Patricio Nazal, es que la motivación detrás de la creación de este fondo es que los aumentos de capital son episodios desgastantes y que requieren nuevos recursos desde los accionistas, donde los minoritarios arriesgan una dilución en su participación societaria y sobre las ganancias si no suscriben. Por eso, el fondo se plantea como una forma de dar una solución financiera a todos aquellos minoritarios que esperan un potencial repunte de las acciones, y quieren evitar diluirse sin tener que hacer mayores desembolsos.

Dentro de los argumentos de inversión que han entregado para convencer es que, tal como lo ha dicho la clínica, el centro médico requiere de los $ 35 mil millones para seguir operando.

Por lo mismo, y para atraer a los accionistas, fijó un precio mínimo de $ 12.280 por acción, el que refleja un fuerte descuento respecto a sus cotizaciones históricas, comparables industriales y el costo de construcción de este tipo de activos.

Un aumento de capital de estas características presenta un alto riesgo de dilución para los accionistas que no suscriban, el que ascendería a una pérdida de participación societaria y sobre las ganancias de 25,4%.

Por otro lado, la inyección de capital abre una opción para un repunte del negocio y revalorización de las acciones, cuyo potencial debería ser totalmente aprovechado.

Los cálculos son que participar del aumento de capital es suscribir a un precio por acción que equivale a un 40% del valor contable de la Clínica a marzo 2024.

En cuanto a las valorizaciones, este precio por acción pagaría un valor de 16,3 UF/m2 por las instalaciones de CLC (excluyendo el terreno). Como referencia, los costos de construcción parten de 36 UF/m2 para la Clínica Indisa Maipú (que fue inaugurada en mayo 2023), hasta 41,9 UF/m2 para hospitales públicos en construcción.

También han dicho que las acciones compradas por los doctores y hoy accionistas minoritarios lo más probable es que hayan sido a un precio histórico menor que las adquiridas por el controlador ($ 40 mil) y eso se convierte en una ventaja, porque no suscribir nuevas acciones sería como perder la oportunidad de mantener una brecha positiva respecto al controlador, lo cual hace a los minoritarios protegerse ante cualquier negociación o transacción de la cual pueda ser objeto CLC por parte de este último y así ganar ese upside.

Con el fondo se busca que los accionistas minoritarios no tengan que concurrir con recursos propios adicionales, pues será el mismo fondo quien se financiará con terceros para concurrir al aumento de capital. El accionista debe ir sólo con sus acciones, el financiamiento para suscribir el aumento de capital viene de terceros gestionados por el fondo.

Por último, en el mercado se sabe que los minoritarios han actuado en forma individual, sin lograr avances en la negociación con el controlador, ni efectos sobre la alta administración, y eso podría cambiar al unificarse en un solo fondo, que buscaría perfeccionar la actual atomización y potencialmente permitir ejercer un contrapeso al controlador conforme el marco legal.

La propiedad atomizada de los minoritarios no ha permitido ejercer los derechos políticos en forma eficiente y con una participación sobre un 25% que poseen los médicos, tienen sólo un director comparado a los dos o tres que podrían designar.

Los accionistas minoritarios que participen del vehículo dispondrán las acciones para financiar la suscripción de su porción del aumento de capital. El financiamiento se pagará con el retorno potencial que deberían tener las acciones de CLC. En definitiva, los accionistas minoritarios suscriben sin desembolsar efectivo durante toda la vida del fondo y tampoco en su liquidación, pero aportarán sus acciones al fondo y obtendrán cuotas en su representación. Al final, los aportantes recibirán de vuelta las acciones de CLC desde el fondo que resulten del mayor valor eventual de las acciones aportadas y nuevas suscritas, descontado los costos y comisiones.

Tres mamógrafos, un rayos osteopulmonar y un ecotomógrafo

Una de las principales polémicas tiene que ver con que el uso de los recursos del aumento de capital vaya a pagar deuda y no en hacer crecer la clínica, y es lo que más reclamaron los minoritarios en la junta extraordinaria que aprobó el aumento de capital prácticamente sólo con los votos de las sociedades de Cecilia Karlezi, accionista controladora de la Clínica.

En una presentación de CLC se detalla en qué se gastará cada peso. Indica que reservarán fondos para el pago de intereses y capital del Bono B e intereses del Bono F hasta mayo de 2025, por un total de $ 9.024 millones: $ 4.242 millones vencen en septiembre de 2024; $ 2.407 millones expiran en noviembre de 2024; y $ 2.373 millones lo hacen en mayo de 2025.

Un total de $ 17.183 millones se irán a bancos ($ 14.143 millones) y leasing ($ 3.040 millones).

En tercer lugar, invertirán $ 2.192 millones en capital de trabajo de la siguiente forma: comprarán tres Mamógrafos Senographe Full en $ 883 millones; un equipo de Rayos Osteopulmonar Definium XR656HD en $ 210 millones, y un ecotomógrafo modelo Voluson Expert 22 que cuesta $ 268 millones. Mientras que para equipamiento y sistemas de seguridad TI entre los que se incluyen renovación de impresoras, notebooks, sistema de monitoreo preventivo y seguridad, implementación de nueva página web, roll out caja SAP serán otros $ 829 millones.

Por último, para cubrir necesidades de capital de trabajo para operaciones cotidianas y solventar un crecimiento sostenible a largo plazo estiman “un monto de libre disponibilidad por $ 6.600.000.000, los cuales se destinarían en conjunto con excedentes de caja a cubrir necesidades operacionales”.

Varios médicos-accionistas siguen con serias dudas de lo que hay detrás de este aumento de capital. En reserva dicen que lo único que busca el grupo de Karlezi y quien la representa en la mesa, Alejandro Gil, es diluirlos más, para así vender la clínica y recuperar algo de lo invertido, vendiendo más caro que los $ 12.280 del aumento de capital.

Además, dicen que en el mercado ya está establecido que la clínica atraviesa por todos estos conflictos por responsabilidad de los controladores, algo que han negado ellos y han tratado de convencer de que ordenaron financiera y operativamente la clínica y que el valor que tiene aún la puede hacer repuntar.

Pablo Ortiz, gerente general de CLC, dijo en junio a DF MAS que “a mi parecer sigue siendo la mejor clínica de Chile”, donde también calificó de “desfase financiero” la situación de CLC, generado principalmente por tardanza en los pagos de Fonasa e isapres, en medio de la crisis del sector privado de salud.

Sin embargo, existen querellas de médicos activas, una de las cuales hará que Alejandro Gil sea formalizado en agosto por apropiación indebida como autor por hechos ocurridos entre 2021 y 2024.

Asimismo, muchos médicos reiteran que todas estas jugadas financieras serían para pagar los préstamos que ha hecho Karlezi a CLC. Sin embargo, en las presentaciones de uso de los fondos, no se indica aquello.

Existe un grupo de médicos-accionistas que cree que la CMF podría frenar todo. Han hecho llegar reclamos formales al regulador indicando que los directores que aprobaron el aumento de capital velaron sólo por el interés del controlador, y no por toda la sociedad, además de haberse opuesto formalmente en la junta extraordinaria.

Otros abogados explican que es difícil que la CMF haga caso de esas reclamaciones, aunque sí puede pedir más antecedentes y eso podría retrasar el proceso. Sin embargo, sigue con los tiempos al día actualmente para revisar los documentos presentados.

Aunque dentro de los reclamos se han acusado supuestas violaciones de los derechos de los minoritarios, este tipo de reclamos ya han sido ingresados antes al regulador y no ha habido actuaciones concretas por parte de la CMF.

La idea es que apenas la autoridad autorice el aumento de capital, salgan al mercado lo antes posible, sobre todo entendiendo que los primeros vencimientos de intereses de bonos son en septiembre de este año y necesitan los recursos. De lo contrario, existe el riesgo de entrar en una cesación de pagos y demandas, esta vez, de los bonistas.

Dentro de los principales tenedores de bonos de CLC están Moneda, LarrainVial, MBI y Falcom.

En paralelo al aumento de capital, BTG Pactual sigue con su mandato amplio para buscar todas las alternativas que mejoren la posición de largo plazo de la clínica: la venta, la búsqueda de un socio o la renta de parte de las instalaciones.

Hasta la fecha se avanza en negociaciones, aunque con ninguna se ha avanzado decididamente, y buena parte depende de que se haga efectivo el aumento de capital para aliviar financieramente a la clínica. Las conversaciones han sido con inversionistas, operadores y fondos.

Esta semana, sin embargo, el anuncio del controlador de Empresas Banmédica (UHG) de vender su posición en Chile, Perú y Colombia, movió las cosas en el sector.

Aseguran agentes de M&A del mercado que tener a la Clínica Las Condes, pero además a todas las clínicas del Grupo Banmédica (Santa María, Dávila, entre otras) en venta al mismo tiempo, revuelve los precios y los intereses. Para un operador extranjero que quisiera entrar a Sudamérica, se le hace mucho más atractivo comprar Banmédica, que está con sus clínicas sanas financieramente, en buenos niveles de ocupación y abarca tres países, versus la CLC que tiene altas deudas y una ocupación baja, además de un daño de imagen reputacional.

Eso, advierten las fuentes, podría hacer bajar más el precio de la CLC, algo que justamente el grupo controlador no quiere, tras años de inyectar capital a su inversión.