Punto de partida

Punto de partida

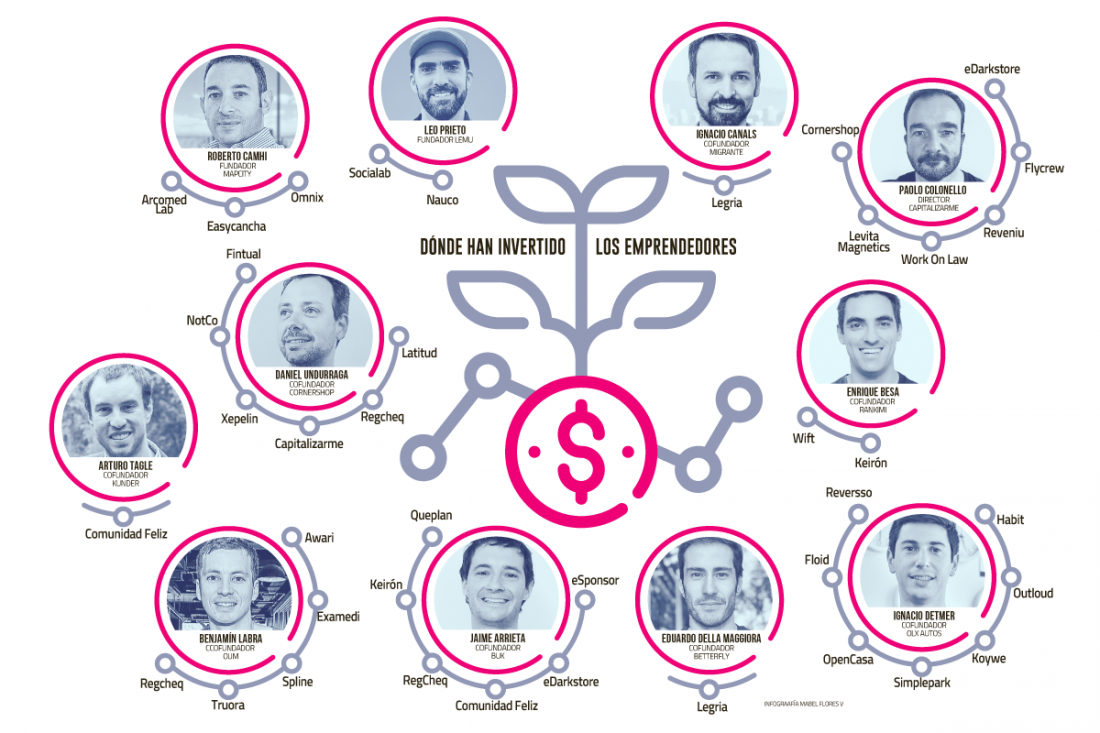

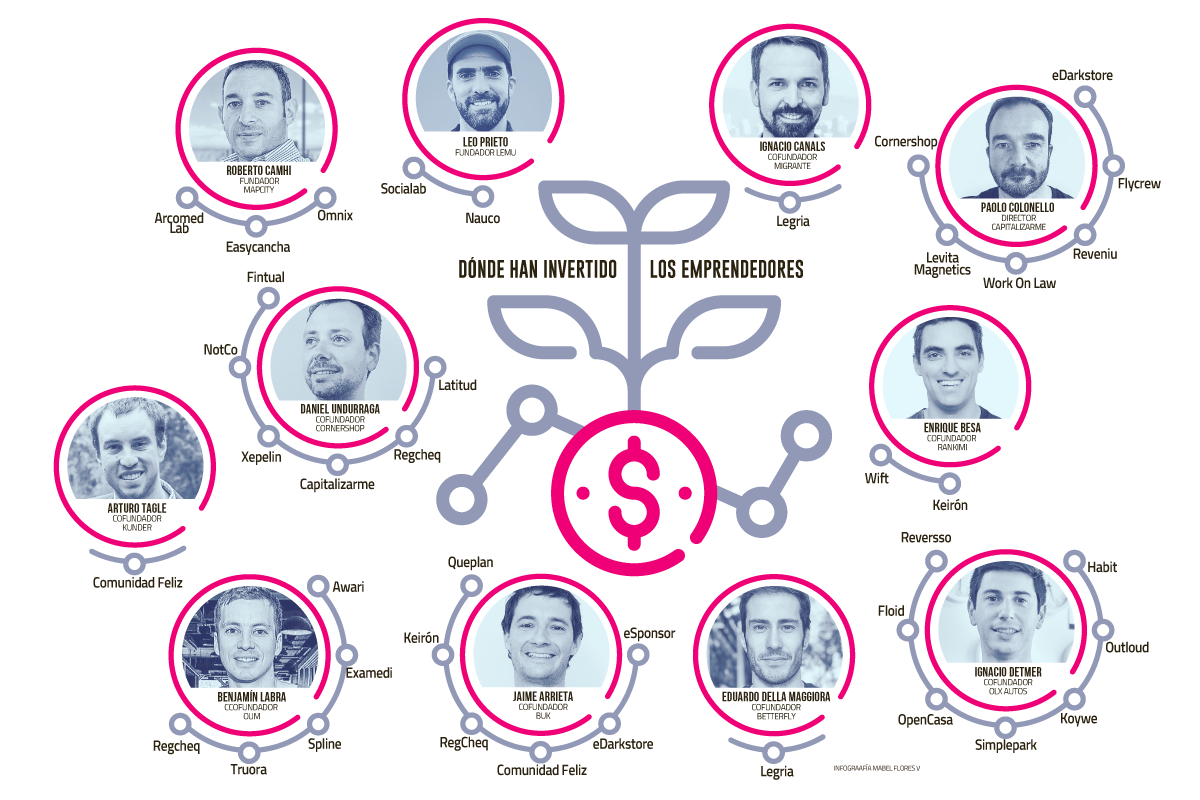

Emprendedores ángeles: las apuestas venture de los nuevos empresarios chilenos

Emprendedores ángeles: las apuestas venture de los nuevos empresarios chilenos

La tendencia se comenzó a notar hace cinco años: cada vez más fundadores de compañías tecnológicas han entrado como inversionistas a firmas incipientes. Jaime Arrieta, de Buk; Leo Prieto, de Lemu, y Daniel Undurraga, de Cornershop, son solo algunos.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

La primera vez que Leo Prieto comprobó el poder de la inversión en startups fue cuando apostó por Socialab. “Ahí me di cuenta de que podía haber negocios con impacto social”, dice el actual fundador de Lemu, una firma que se preocupa de generar información geoespacial sobre el mundo natural.

Desde ese momento ha invertido –directa o indirectamente– en diversas compañías emergentes. “Yo no busco emprendimientos que pretendan hacer más eficiente la máquina, sino los que quieren cambiar la máquina”, aclara.

Prieto, todas las semanas se junta con dos emprendedores. Tiene su agenda abierta y cada interesado puede solicitar unos minutos para conversar con él. “Me piden consejos y mentorías. Conociendo esos proyectos me han ofrecido invertir”, cuenta. Así llegó a Nauco, una de las últimas startups en la que apostó. Están basados en el Sur y su objetivo es ambicioso: frenar la llegada de microplásticos a los océanos y ríos.

“Hay una generación de nuevos emprendedores que puede ayudar a que otros conozcan el capital de riesgo y que estructuren sus empresas a escala global”, señala. Y agrega: “Muchos de los fondos de inversión que me rechazaron ahora me están llamando para que sea aportante”.

Como Leo Prieto hay por lo menos 50 emprendedores que, aparte de sus trabajos del día a día, han apostado por distintas compañías emergentes. A muchos los conocen como inversionistas ángeles estratégicos, es decir, individuos que no solo tienen capital para invertir, sino que el conocimiento para aportar en el escalamiento de una firma tecnológica.

Emprendedores como Jaime Arrieta, de Buk; Ignacio Detmer, de OLX Autos; Daniel Undurraga, de Cornershop; Cristián Tala, de Pago Fácil; Eduardo della Magliora, de Betterfly; Sebastián Kreis, de Xepelin; Arturo Tagle, de Kunder; José Antonio Berríos, de Broota, e Ignacio Canals, de Migrante, han invertido en distintas empresas emergentes.

La lista sigue: Enrique Besa, de Rankimi; Roberto Camhi, de Mapcity; Ian Lee, de Examedi; Jorge Poblete, de WeTechnologies; Felipe Atala, de Movix; Mauricio Contreras, de Solunova; David Pineda, de Payku; Alejandro Ponce, de Favo, y Alfredo Alcaíno, de Assetplan, son otros emprendedores que han apostado por firmas tecnológicas.

¿Por qué lo hacen y cuánta plata invierten?

Cornershop, Buk y los exit

Fue en mayo de 2015 cuando Paolo Colonnello, actual director de Capitalizarme, creyó en una entonces pequeña compañía llamada Cornershop. A los fundadores –Daniel Undurraga, Juan Pablo Cuevas y Oskar Hjertonsson– los había conocido diez años atrás, incluso antes de que fundaran Groupon.

El ejecutivo, que emprendió en distintos negocios desde que salió de la universidad, se retiró de la sociedad en agosto de 2021, cuando la startup se vendió a Uber. Hoy es integrante del comité de inversión de Fen Ventures (fondo ligado a LarrrainVial) y ha puesto fichas en 15 compañías, entre ellas eDarkstore, Flycrew, Work On Law, Reveniu y Levita Magnetics. “Muchos tratan de retribuir al ecosistema y ayudar a cambiar la matriz productiva del país y lograr una economía distinta”, afirma.

Otro de los nombres que más se repite en el mundo emprendedor es el de Jaime Arrieta, cofundador y actual CEO de Buk, la startup que en octubre de 2021 recaudó US $50 millones. “Desde ese levantamiento de capital me entró un poco de liquidez, entonces destiné un porcentaje de ello a la inversión de riesgo”, dice. Hasta ahora, ha aportado en seis compañías: Queplan, Comunidad Feliz, Keirón, eSponsor, eDarkstore y Regcheq. En cada una ha puesto US $50 mil.

“Va más allá de destinar plata. Yo no invierto en empresas donde no puedo aportar más allá del dinero. Lo hago porque me entretiene mucho el proceso”, dice Arrieta. Y agrega: “Los inversionistas ángeles cumplen un rol muy importante, porque uno ha vivido eso, sabe de esa situación”.

Cristián Tala también ha entrado a la sociedad de diversas startups. En algunas está conforme con su inversión, mientras que en otras no. Previamente fundó Pago Fácil, la fintech que en junio de 2021 vendió a Bci Pagos por un monto que aún no es detallado. “Lo que yo estoy haciendo ahora es lo que me gustaría que hubieran hecho conmigo hace cinco años”, confiesa.

Un caso similar es lo que le sucedió a Roberto Camhi, quien comenzó a dedicarse a tiempo completo al capital de riesgo cuando vendió el restante 40% de Mapcity a Equifax por un monto entre US $14 y US $25 millones.

“No es solo el cheque que recibí, sino que el tiempo que gané cuando me desligué de la empresa”, dice. Hasta ahora ha invertido en tres firmas: la sportech Easycancha, Arcomed Lab (healthtech de implantes craneales vía impresión 3D) y Omnix, dedicada a resolver problemas en las cadenas de abastecimiento del retail.

Cuando un emprendedor invierte en una startup, generalmente tiene un conocimiento directo de su modelo de negocios. Muchos, de hecho, comienzan siendo advisors y cuando abren una ronda de financiamiento desembolsan dinero para mantenerse ligados a la firma. Muchas veces son montos simbólicos, entre US $20 mil a US $50 mil. “Prefiero invertir US $20 mil en cinco empresas que US $100 mil en solo una”, comenta un emprendedor.

Una vez que inyectan capital se quedan como el brazo derecho de los cofundadores, es decir, contestan el teléfono cuando hay problemas y entregan contactos de otros inversionistas y clientes estratégicos. Otro elemento clave, cuentan conocedores, es la asesoría cuando la empresa aterriza en un país conocido por el emprendedor. La minoría de los “ángeles”, eso sí, participa de los directorios de las compañías.

El dinero para invertir lo consiguen, en la mayoría de los casos, cuando concretan un “exit” o cuando logran aumentos de capital significativos. De ahí, destinan parte de su patrimonio a este tipo de riesgo. El objetivo principal –aunque a la mayoría de los emprendedores no le guste admitirlo– es ganar dinero, pero no a cualquier costo. “Muchas de las oficinas de venture capital tienen un modelo que empuja artificialmente el crecimiento de las compañías. Nosotros sabemos que eso no es lo mejor”, aclara un inversionista.

“Es un fenómeno que lleva más de 20 años en Estados Unidos, porque ellos conocen muy bien el ecosistema. Además, es una forma de diversificar sus negocios. Para ellos sería mucho más riesgoso apostar por un fondo inmobiliario, porque no los conocen mucho”, señala Enrique Besa, cofundador de Rankmi y quien ha invertido en Keirón y Wift, una nueva startup que ofrecerá arriendos de autos por largos periodos de tiempo.

“Nosotros, los emprendedores, estamos habituados a estos negocios, pero un empresario tradicional no es que no sea arriesgado, sino que no entiende el ecosistema. Este es otro mundo”, añade Besa.

Algo similar opina Claudio Barahona, emprendedor y socio de Alaya Capital Partners: “Existe un concepto muy importante en Silicon Valley, que se llama ‘give back’. La idea es volver a aportar al ecosistema del emprendimiento para que siga creciendo”.

Barahona, además, afirma que este boom de emprendedores-inversionistas es “porque es lo mejor que saben hacer”: “Tienen una fortuna y no la van a meter a la minería o a un fondo mutuo, porque ellos no saben de eso. Pastelero a tus pasteles”.

Otra de las formas de apostar en startups es a través de fondos de inversión. Es una manera indirecta que les permite a los emprendedores no estar involucrados 100% en el día a día del negocio. Se trata de una alternativa que se ha multiplicado en los últimos años.

Ese es el caso de Daniel Undurraga, cofundador de Cornershop, quien ingresó al fondo Amplifica, el primer capital venture de México con enfoque de género, que ya invirtió en seis compañías, todas lideradas por mujeres. Previamente a eso destinó capital directamente en NotCo, Fintual y Xepelin.

El principal fondo de emprendimiento chileno es Platanus, una aceleradora que ha trabajado con empresas como Cardda, Toku, Examedi, eSponsor, Payhaus, Fintoc, Milla y Reversso. Ya llevan tres “batches”, o generaciones, y ahora preparan el cuarto: será de US $20 millones y ya invirtieron Enrique Besa, Sebastián Kreiss, Antonia Rojas, socia de ALLVP; Pablo Zamora, cofundador de NotCo, y el CEO de Houm, Benjamín Labra. El plan es apoyar a 120 firmas de la región.

Otro que se menciona en la industria es el BTG Venture Debt I, el primer fondo chileno de deuda de riesgo que tiene el objetivo de financiar a startups con modelos probados y que requieran expandirse en la región. Ahí invirtió Jaime Arrieta, Nicolás de Camino, cofundador de Xepelin; Diego Fleischmann, socio de Migrante, entre otros.

Cristián Tala, por su parte, es otro emprendedor que ha apostado por distintos fondos enfocados en startups: Broota, fundado por José Antonio Berríos; Hero Capitals y Devlabs, un fondo estadounidense que invierte en empresas de software, energía renovable y negocios agro.

Por su parte, Ignacio Detmer, cofundador de OLX Autos, fundó –junto con Nicolás Barraza, Diego Grove y Jorge Izurieta– Southstack, un fondo de venture capital que ha apostado por Floid, Reversso, OpenCasa, Outloud, Habit y Koywe.

Una de las últimas inversiones fue una de Daniel Undurraga: a finales de marzo apostó por Latitud, una startup brasileña que levantó US $11,5 millones. En la operación también participaron otros fundadores de unicornios latinoamericanos, como David Vélez, de Nubank; Carlos y Loreanne García, de Kavak; Sebastián Mejía, de Rappi; Daniel Vogel, de Bitso, y Sergio Fogel, de dLocal.

“Es una tendencia que ya lleva años. Cuando los nuevos emprendedores se conviertan en empresarios consolidados, esta será una de sus principales líneas de inversión”, confiesa una fuente de la industria.