Por dentro

Por dentro

¿Quiénes son los hermanos Infeld que quieren quedarse con Transbank?

¿Quiénes son los hermanos Infeld que quieren quedarse con Transbank?

Outlets, energía, reciclaje, inmobiliario y ahora financiero. Los hermanos Marcos y Miguel Infeld quieren comprar Transbank y hoy corren con ventaja. Están en pleno due diligence de una operación de alto riesgo, en la que otros interesados no han logrado avanzar. Controlan activos por más de US$ 300 millones, tienen alianzas con grupos como Copec y exportaciones a distintos mercados.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

Empezó con una tesis. El negocio que hoy agrupa más de cuatro filiales en rubros tan distintos como la energía, la petroquímica, el reciclaje y el inmobiliario, partió como un trabajo universitario de Miguel Infeld Diuana, estudiante de ingeniería comercial en la Universidad Gabriela Mistral.

Corría 1997 y, tras el endurecimiento de las normas medioambientales en Chile, el entonces alumno de 22 años vio una oportunidad: levantar una planta de reciclaje de residuos peligrosos derivados del petróleo. Viajó a Canadá a estudiar modelos ya operativos y, de regreso, desarrolló la idea junto a su padre, Abraham Infeld Schneider, un empresario textil que por esos años buscaba salir de ese rubro. Al proyecto lo llamaron Recycling Instruments.

Corría 1997 y, tras el endurecimiento de las normas medioambientales en Chile, el entonces alumno de 22 años vio una oportunidad: levantar una planta de reciclaje de residuos peligrosos derivados del petróleo. Viajó a Canadá a estudiar modelos ya operativos y, de regreso, desarrolló la idea junto a su padre, Abraham Infeld Schneider, un empresario textil que por esos años buscaba salir de ese rubro. Al proyecto lo llamaron Recycling Instruments.

Fue una apuesta difícil según personas conocedoras del proceso, y Miguel Infeld tuvo que levantar US$ 200 mil entre familiares para echar a andar el negocio. ¿El objetivo? Construir una planta de reciclaje especializada en solventes industriales, un tipo de residuo que por entonces no tenía tratamiento local. La jugada funcionó: al año siguiente ya había logrado devolver cada peso del dinero prestado. Esa, dicen sus amigos, fue su primera “pasada”.

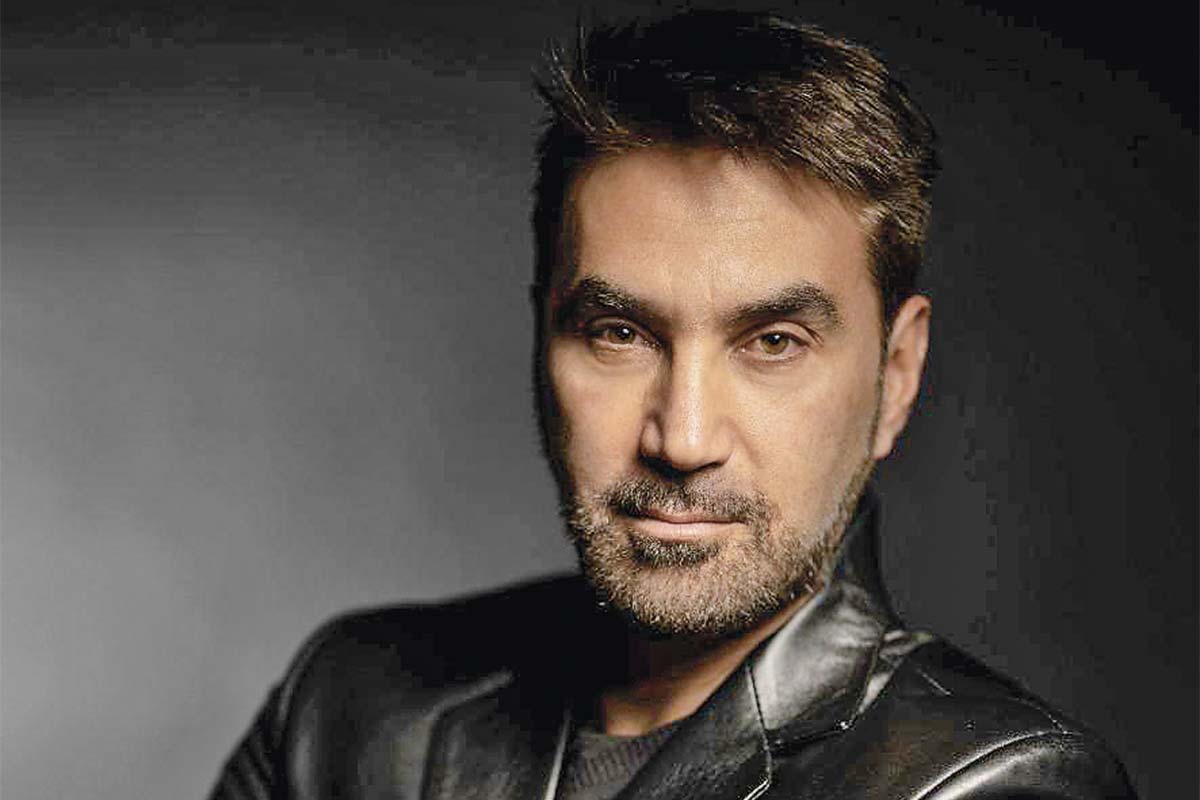

28 años después, parte importante de los negocios familiares operan bajo el paraguas de Axxa Group, un conglomerado industrial liderado por los hermanos Miguel (49) y Marcos Infeld Diuana (45). Se trata de una familia de bajísimo perfil que, en completo sigilo, prepara su mayor golpe hasta ahora: la compra de Transbank, la principal red de adquirencia del país. Una compañía que lleva dos años en venta y que en el último tiempo ha debido enfrentar una presión creciente de competidores, incluidos varios de sus propios accionistas.

Interés en Transbank

Del proceso de venta, todas las partes guardan silencio. En el mercado explican que se trata de una operación compleja: hay revisión de extensos documentos, exigencias regulatorias y condiciones contractuales que cruzan varios frentes, desde la operación misma hasta los contratos con comercios. Pero además está lo incómodo: parte importante de los actuales accionistas de Transbank -entre ellos Banco de Chile, Santander, Bci, Itaú y Scotiabank- están desarrollando sus propios negocios de adquirencia. Es decir, quien compre la empresa deberá, al día siguiente, competir contra sus antiguos dueños. Dueños que no sólo conocen cada detalle del negocio, sino que además definieron su arquitectura por décadas.

De hecho, Santander ya tiene en marcha su red de adquirencia a través de Getnet, mientras que Banco de Chile alista su propia infraestructura junto al apoyo de Evertec, una firma tecnológica con base en Puerto Rico que en 2024 fue uno de los interesados en comprar Transbank. La nueva filial, que operará bajo el nombre “Banchile Pagos”, ya definió su directorio y tiene planificado su lanzamiento para el último trimestre de 2025. Este jueves, de hecho, el gerente general de la institución financiera de los Luksic y Citibank, Eduardo Ebensperger, entregó detalles de la puesta en marcha del plan.

A estos movimientos se suman otros jugadores que complejizan aún más el panorama: Mercado Pago, SumUp y otros actores no bancarios que han ganado terreno en los últimos años y que hoy disputan activamente el ecosistema de adquirencia.

Según fuentes cercanas al proceso, fue hace más de un año cuando uno de los bancos accionistas de Transbank se acercó a los Infeld para sondear su interés en el negocio. Desde entonces, los empresarios han estado estudiando en detalle la compañía, sus riesgos regulatorios y el mercado en que opera.

Según fuentes cercanas al proceso, fue hace más de un año cuando uno de los bancos accionistas de Transbank se acercó a los Infeld para sondear su interés en el negocio. La propuesta, comentan fuentes de la firma de adquirencia, les hizo sentido, ya que este negocio no es financiero, sino que tecnológico. Desde entonces, los hermanos han estado estudiando en detalle la compañía, sus riesgos y el mercado en que opera.

De acuerdo con personas al tanto de la operación, esta jugada no se está realizando a través de Axxa, sino mediante vehículos de inversión completamente separados del holding, con sociedades controladas directamente por cada uno de los hermanos. La venta está siendo liderada por JP Morgan y ya hay estudios jurídicos involucrados. Vial Abogados está asesorando a los hermanos Infeld, mientras que Claro y Cía representa a Transbank. Además, FerradaNehme asesora a la firma en regulación y libre competencia.

Los negocios: más de US$ 300 millones en activos

Tras acertar en el negocio del reciclaje de solventes industriales, los Infeld entraron a la industria petroquímica. El contexto: la crisis energética de mediados de los 2000, cuando Argentina cerró el grifo del gas natural y las empresas chilenas comenzaron a buscar alternativas. En ese escenario empezaron a producir localmente un solvente específico para la minería, derivado del petróleo, que hasta entonces se importaba desde el Golfo de México. La apuesta era arriesgada, porque eran los únicos en Chile. Contruyeron una planta en Lampa y entraron a las grandes ligas: competirían palmo a palmo con Shell, Chevron y Exxon.

Con ese negocio firmaron una alianza con Copec que hasta hoy se mantiene. Ellos producen y Copec distribuye. La operación se convirtió en una suerte de refinería boutique -una de las tres en su tipo a nivel global- con foco en soluciones para la gran minería. Ese fue el segundo gran salto del grupo, que luego se profundizó con un joint venture con la empresa de los Angelini, firmado en 2015.

Antes de eso, Miguel Infeld se cruzó con otra oportunidad. Esta vez, más convencional: invertir en placas comerciales en el barrio El Golf. Partió comprando un local en la esquina de Burgos con Apoquindo. Después bajó hacia El Golf con Apoquindo, y luego subió por la misma avenida hasta Badajoz. La apuesta funcionó. Hasta hoy no han vendido ni un metro cuadrado. Es, dicen en su entorno, uno de los pocos negocios que no requiere mayor explicación: rentas estables y baja exposición.

También tienen un pie en el retail. En sociedad con la familia Avayú, los Infeld desarrollaron Style Outlet, un centro comercial ubicado en Pudahuel que en los últimos años dio un giro estratégico hacia el segmento deportivo. Además, adentro del recinto funciona uno de los gimnasios SmartFit más grandes y con mayor demanda del país.

También gestionan una planta de energía solar a las afueras de Santiago, que ya está en operación. Si bien -explica una persona cercana al grupo- los hermanos tenían en carpeta varios proyectos de mayor escala, decidieron ponerlos en pausa ante la incertidumbre regulatoria y de permisos que enfrenta hoy el sector energético en Chile.

A diferencia de otros grupos empresariales locales, los hermanos Infeld concentran la mayoría de sus activos en Chile. Son contadas las operaciones que mantienen en el extranjero. Por ejemplo, tienen oficinas en Paraguay, donde participan en un proyecto de infraestructura energética asociado a data centers que operan con tecnologías de blockchain e inteligencia artificial. Además, exportan productos petroquímicos a Perú, principalmente solventes desarrollados en su planta de Lampa.

Hoy, el clan controla más de US$ 300 millones en activos. Una parte relevante de ese portafolio se gestiona a través de Axxa Group, especialmente las verticales industriales: energía, reciclaje y petroquímica. Desde ahí operan alianzas estratégicas con compañías como Copec y Melón, y gestionan plantas que -en algunos casos- son únicas en su tipo en el país. Miguel Infeld ocupa el rol de presidente ejecutivo y su hermano Marcos, el de gerente general.

Bajo perfil, control total

Miguel Infeld pasó por la Escuela Militar. Cursó tercero y cuarto medio ahí, y luego fue oficial del Ejército. En el mundo empresarial mantiene un perfil extremadamente bajo: no da entrevistas, no aparece en foros y evita cualquier tipo de exposición pública. Fue presidente del Círculo Israelita de Santiago y, aunque hoy está en segundo plano, mantiene vínculos activos con esa comunidad. Junto a su hermano Marcos controlan de forma directa el negocio familiar. No tienen socios. Es parte de su estilo: estructuras cerradas, control total y decisiones discretas.

Contactados por DF MAS, los hermanos Infeld declinaron participar en este reportaje.

Tampoco -afirman personas que los conocen- lo hacen por dinero. Su distancia tiene más que ver con cierta incomodidad frente al clima general hacia el empresariado. Aun así, hoy encabezan una de las operaciones más delicadas del sistema financiero chileno: la compra de Transbank, una empresa por la que han pasado muchos interesados… y ninguno ha logrado cerrar. Esta vez, todo apunta a que el resultado será distinto. Habrá que esperar.

Marcos Infeld

Marcos Infeld

Marcos Infeld

Marcos Infeld