Por dentro

Por dentro

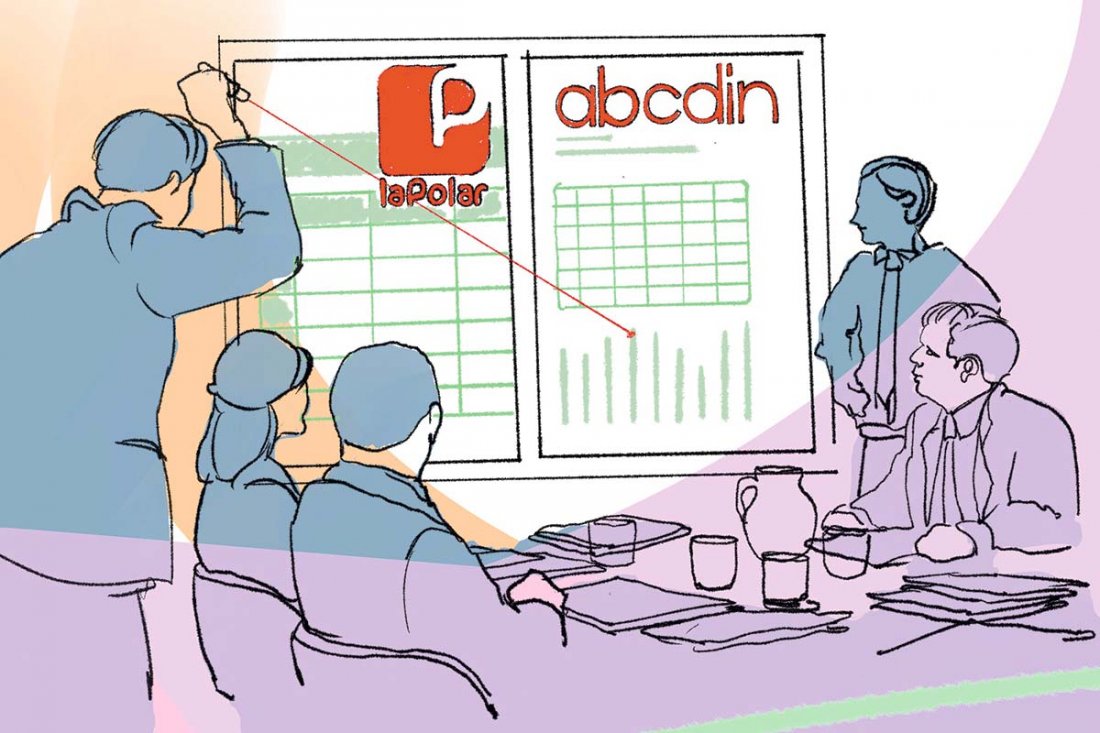

Avanza fusión La Polar - ABCDin: Definen tiendas a cerrar y aprueban aumento de capital

Avanza fusión La Polar - ABCDin: Definen tiendas a cerrar y aprueban aumento de capital

Mientras las partes esperan el visto bueno de la FNE, ya hay decisiones encaminadas, como que la firma resultante contará con 90 ubicaciones, por lo que unas 20 tiendas serán cerradas o fusionadas.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

El mejor escenario es que a mediados de mes, la Fiscalía Nacional Económica apruebe la fusión entre La Polar y ABCDin, del grupo AD Retail, con nulas o pocas medidas de mitigación, lo que podría incluir, a lo más, el cierre de algunas tiendas o condiciones en los tratos con ciertos proveedores que tenían en común ambas marcas.

Desde que el organismo dirigido por Jorge Grunberg anunciara el 5 de julio el inicio de una investigación de la operación, por cumplir con ciertos requisitos legales de concentración más que por ciertas señales de alerta de falta de competencia, dicen conocedores del caso, en ambas empresas ya se preparan para el Día Cero.

Por lo mismo, luego que abriera la investigación, se tuvieron que reunir ambos directorios por separado y extender el plazo para concretar la fusión por otros 90 días, lo que fue informado al mercado esta semana en hechos esenciales.

Varios actores del mercado confirman que la FNE ha solicitado información a otras empresas del retail y representantes de marcas para hacerse una imagen más acabada de la situación del sector y cómo afectaría esta fusión a la competencia, tanto en el negocio de comercio minorista de vestuario principalmente en el caso de La Polar, y de electrodomésticos y línea blanca en el caso de ABC Din; así como de sus negocios financieros que también se fusionan.

Según se pudo recopilar, existen petit comités en cada una de las multitiendas, pero que no se comparten información entre ellas en detalle, sino hasta que la FNE dé el vamos. Así, por ejemplo, se ha establecido que la empresa fusionada va a contar con un total de 90 tiendas, lo que significa que se deban cerrar o fusionar del orden de 20 ubicaciones.

El detalle de cuáles serán las cerradas o fusionadas aún no está y dependerá de lo que diga el organismo anticompetencia relativo a las distancias de algunas tiendas que hoy están muy cerca unas de otras. Sin embargo, los números ya se han comenzado a delinear para que, una vez aprobado, comiencen a operacionalizar las decisiones.

El mesurado primer aniversario de Ikea en Chile

Por el lado de La Polar lidera los equipos su gerente general, Manuel Severín, y por ABCDin, su par, Gonzalo Ceballos. Mientras que los accionistas, Leonidas Vial y la familia Santa Cruz, han tenido nulo intercambio de información. Lo que también debería conocerse pronto es cómo quedará el pacto de accionistas entre ambos controladores, donde se estima que la presidencia la mantendrá un director independiente y que ambas familias sean representadas en partes iguales en la mesa.

Eso sí, la que podría cerrar más tiendas sería ABCDin, que cuenta con muchas más ubicaciones que La Polar. Según las memorias de 2022, La Polar tiene 4.321 trabajadores y 40 tiendas. Mientras que AD Retail suma 1.702 empleados y 73 tiendas.

La idea, además, es hacer una especie de “piloto” en ciertos locales para probar aspectos operativos de la fusión. Hasta ahora informalmente se ha hablado que se haría en una tienda propia en el centro de Santiago y otra al interior de un centro comercial en el sur de la región Metropolitana.

Otra de las decisiones que estarían acordadas sería hacer todos los esfuerzos operativos y de sistemas para que, a contar del 1 de noviembre, las boletas se emitan a nombre de la nueva sociedad y así comenzar a simplificar.

La disputa entre los hermanos Fischmann suma otro round

Todavía no hay claridad de los cargos ejecutivos que se duplicarán y quiénes quedarán en la fusionada compañía. Un ejecutivo explica que se da por entendido que habrá despidos o reestructuraciones, y así lo han transmitido los máximos ejecutivos a los demás empleados. En las tiendas la sensación es la misma, y los sindicatos también han transmitido que las empresas reconocen que no todos quedarán en la sociedad fusionada.

Fuentes cercanas al proceso explican que lo que sí existe hoy es una “instancia de coordinación” para mantener a los trabajadores de ambas cadenas informados respecto a aspectos macro, por ejemplo, los plazos del proceso con la FNE, la forma de realizar la eventual transacción, entre otros. Esas áreas las lideran las gerencias de recursos humanos de cada empresa.

Sin embargo, las mismas fuentes recalcan que en esas instancias aún no se tratan los detalles operativos de la fusión, a la espera de la FNE.

Lo que sí ocurrió es que el 20 de marzo se firmó un Protocolo de actuación y confidencialidad, que permite que los equipos de trabajo o denominados “clean team” puedan traspasar información sensible a los asesores de cada empresa para realizar el due diligence correspondiente. Los nombres de esos integrantes se guardan bajo absoluta confidencialidad.

Loca, la agencia de publicidad

“Dada la situación en que se encuentra el retail en general y, en particular, la situación de ambas compañías, el factor tiempo es relevante. En ese sentido, mientras antes se obtengan las autorizaciones respectivas, se puede ganar tiempo para generar el efecto positivo deseado y darle proyección a la operación de este proyecto”, explican fuentes al tanto del proceso.

Por lo mismo, como en todo este tipo de operaciones, se contrató a una agencia de publicidad para analizar ambas marcas, sin involucrar aún aspectos propios de la operación. Y la elegida fue Loca Santiago.

La agencia fue fundada en 2014 por Nicolás López Mujica junto a Andrés Chateau, Sebastián Alvarado y Matías Montané. Dentro de las marcas con las que trabajan están WOM, Gato, Escudo, Limón Soda, Itaú, BHP y Omo, entre otras.

El trabajo de la agencia será analizar los valores de cada marca y el daño reputacional que puedan tener, en particular La Polar tras los casos de falsificación de ropa y las repactaciones ilegales de 2011. Sin embargo, mantener sólo la marca ABCDin no sería tampoco lo óptimo, porque dicha empresa se relaciona sólo con electrodomésticos y no con vestuario.

Lo que ya está definido es la forma en que se llevará a cabo la fusión. La multitienda dirigida por Leonidas Vial se obligó a realizar un aumento de capital, en que primero se ofrecerán las acciones a sus propios accionistas y, luego, el remanente de dichos papeles se ofrecerá a los accionistas de AD Retail.

Una fábrica de startups: la nueva apuesta de los fundadores de Talana

Según el acta de accionistas del 31 de mayo pasado de La Polar, el punto tres de la tabla era aprobar un aumento de capital de $ 34.976 millones.

También se dio cuenta de una carta firmada por Jaime Santa Cruz a la Junta de accionistas de La Polar, informando que el precio de la compraventa de AD Retail sería de $ 16.038 millones.

Es decir, el uso que se le dará al aumento de capital será para pagar el precio de AD Retail, con el remanente, para cubrir los costos operacionales derivados de la implementación del acuerdo, que sería de unos $ 12 mil millones. Mientras que otros $ 6.938 millones se destinarán a prepagar deuda y fortalecer el negocio financiero.